<4/22>今一番好きな破壊的企業

アップスタートは、信用度の長年の尺度であるFICO ( FICO -1.05% ) スコアを破壊しようとしている。AIを搭載したそのツールは、より多くの指標を分析し、FICOスコアが見落とすかもしれないローンの機会をアップスタートが見つけることを可能にする。アップスタートは単に手数料を払ってローンを評価するだけなので、ローンリスクを直接引き受けることはない。

同社は個人向け融資の評価会社としてスタートした。しかし、アップスタートは最近、より大規模な自動車ローン市場に参入し、近いうちに住宅ローンや中小企業向け融資の評価にも進出する計画だ。

このように潜在的な可能性を秘めたアップスタートだが、それだけにリスクも大きい。同社はこれまで金融危機や金利上昇に直面したことはない。さらに、ローンの半分以上はクロスリバー銀行1社から調達している。クロスリバー銀行がアップスタートを売却した場合、株価は壊滅的な打撃を受ける可能性がある。

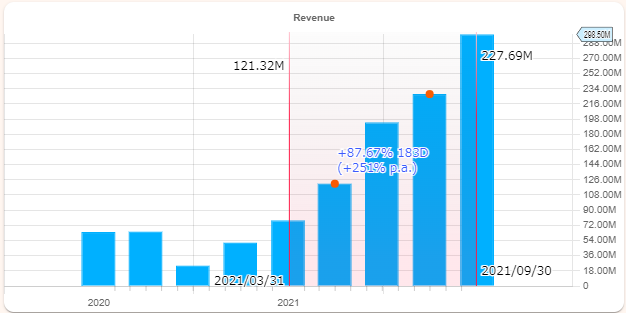

それでも、数字を見る限り、不満は感じられない。2021年の収益は8億4900万ドルで、前年比264%の成長率は、その人気が飛躍的に高まっていることを示している。調整後の純利益は2億2400万ドルで、2020年に報告された純利益1750万ドルから大きく躍進した。営業費用の伸びを219%に抑えたことで、増益を実現できた。

リスクを嫌う人には向かない銘柄だ。しかし、成長を続け、危機を乗り切ることができれば、投資家は今購入すれば、桁外れのリターンを得ることができるだろう。

<4/21> 2032年までに20万ドルを100万ドルに変える成長株

今後10年間で、銘柄は5倍のリターンを実現する可能性があり、特に2021年後半に到達した水準に対して株価が急落している今、購入すれば、その効果は絶大である。

人工知能(AI)は、多くの複雑なタスクにおいて、手動による人間の入力を代替することが期待される次世代技術。このケースでは、アップスタートは潜在的な借り手の信用度を評価するAIアルゴリズムを開発し、その情報を使って銀行パートナーのためにローンを組成している。

銀行はアップスタートに手数料を支払うが、何十年も前のフェアアイザック社の信用スコアリングシステム「FICO」よりもはるかに効果的なツールであることが証明されている。FICOは借り手を評価する際、一握りの指標を考慮するが、アップスタートは1,600のデータポイントを測定し、70%の確率で即座に判定を出すことができる。人間の査定士が同じ結果を出すには数日から数週間かかるでしょうから、アップスタートは顧客と貸し手の双方にとってより良い体験を提供します。

アップスタートが20万ドルの投資を2032年までに100万ドルにするためには、売上に対する価格が一定であると仮定して、毎年18%ずつ収益を上げなければならない。

アップスタートは、2017年以降、毎年収益を2倍近くに伸ばし、18%の成長率をつぶしている。その上、今や黒字企業であり、他のテック企業よりも投資としてはるかに魅力的な企業である。

2021年のプレゼンテーションで、アップスタートは中小企業向け融資や住宅ローンといった新たな潜在的市場を強調し、その年間機会を数兆円単位に引き上げる可能性があるとした。簡単に言えば、同社の最高の成長はまだ先かもしれず、株価が史上最高値から79.8%下がっている今、ポートフォリオに加えるには絶好の機会である。

<4/19> 辛抱強い投資家に報いる新興企業株

現在、株価はアナリストによる同社の2023年の売上高予想の平均値の3.7倍に相当します。平均的な予測では、この収益性の高い企業の売上は今年65%、2023年にはさらに35%急増するとされており、アップスタート社の株価は現在の水準でも決して高くはありません。

アップスタートの力強い成長と収益性は、同社のAIベースの借り手評価ツールが多くの銀行で高く評価されていることを示している。具体的には、2021年、アップスタートの収益は、2020年にわずか2億2900万ドル、2019年に1億6000万ドルだったのが、8億100万ドルに急増しています。そして、営業利益は2020年の2000万ドル、2019年の2200万ドルから、昨年は1億4500万ドルに跳ね上がった。

アップスタートがAIを使ってより多くの信用力のある借り手を自動的に特定することで、AIを利用できない多くの金融機関のトップラインとボトムラインを有意義に引き上げ続けるはずです。

<4/13>$UPSTを買う前に投資家が知っておくべき2つの重要なリスク

アップスタートは急成長している。しかし、その成長計画を危うくするようなリスクもある。

この12カ月は、高成長ハイテク企業にとって残酷な1年だった。新規株式公開(IPO)後、株価が2000%以上上昇したアップスタート・ホールディングス(UPST -0.49% )は、本稿執筆時点で、株価がピーク時から77%下落した。

既存投資家が血を流す一方で、バーゲンハンターは安い株価で株式を買い求めようと躍起になっている。しかし、少なくとも、この2つのリスクを考慮するまでは、あまり興奮してはいけない。

アップスタートは巨大な集中リスクを抱える

アップスタートは、データサイエンスとビッグデータ分析を用いて、借り手と貸し手のマッチングを行う。アップスタートのプラットフォームを通じて、顧客はローンを申し込むと、ほぼ瞬時に銀行のパートナーに承認される。その見返りとして、アップスタートはそのプラットフォームから組成されたローンが成功するごとに、銀行から手数料を受け取ります。

アップスタートは、信用リスクをほとんど伴わない、資本の軽いモデルを運営することができるので、このビジネスアレンジメントはアップスタートにとってうまく機能しています。しかし、投資家が知っておくべき重大な集中リスクがここにある。こう考えてみよう。2021年、クロスリバー銀行とアップスタートが特定できていない別の銀行が、アップスタートのローンの55%と36%をそれぞれ組成した。その結果、この2つの銀行が2021年にアップスタートの収益の83%に貢献した。

このように2つのパートナーに大きく依存しているため、アップスタートは彼らを満足させるために努力しなければならない。もしアップスタートがこれらのパートナーのいずれかを失ったり、パートナーがアップスタートのプラットフォームでの融資枠を減らすことを決めたりすれば、事業に甚大な混乱が生じることになる。

例えば、クロスリバー銀行がローン組成を50%減らすことを決めた場合、アップスタートのローン承認は約20%減少することになります。これは、アップスタートの業績と顧客満足度に影響を与えるだろう–アップスタートでローンを組めない顧客は、当然ながら他のプラットフォームに移るだろう。つまり、このような混乱は、テック企業にとって短期的にも長期的にも影響を及ぼすことになる。

それでも、これは世界の終わりというわけではない–アップスタートは、資金の損失を補うために新しいパートナーを採用することができる。ただ、それには少し時間がかかるだろう。それに、同社はすでに集中リスクを減らしている。例えば、クロスリバー銀行は2019年に89%のローンを組成したが、その後、その割合は2021年には55%に低下した。今後数年間はさらに低下する可能性が高い。

アップスタートのビジネスモデルにはストレステストが必要

Upstartは、AIを活用したローンプラットフォームと資本を抑えたビジネスモデルにより、早期に事業拡大に成功しました。このオンライン貸金業者は、主にローンの紹介とサービシングによって手数料を得ているため、信用損失のエクスポージャーを持っていませんが、そのモデルでは信用リスクを考慮する必要があります。結局のところ、手数料と引き換えに、適切な顧客(適切な信用リスクを持つ顧客)を銀行に紹介しなければならないのだ。

これまでのところ、アップスタートのアプローチはうまくいっており、ここ数年の急速な拡大が説明できる–融資額は2019年の21万5000件から2021年には130万件に急増している。それでも、ここで勝利を宣言するのは早計だろう。同社はまだ非常に若く–消費者金融に参入したのは2014年だ–、概して穏やかな市況の中で事業を展開してきた。したがって、アップスタートのリスクモデルは、金利上昇や不況といった困難な状況において、その有効性をまだ実証していない。

もし、ストレスのかかる状況下でリスクモデルが機能しなければ、例えば、不況時に適切な信用損失を予測できなければ、銀行のパートナーは予想以上の貸付損失を被ることになる。そうなれば、取引先はその企業への信頼を失うかもしれない。最悪の場合、アップスタートを高リスクのプラットフォームとして再分類し、融資の割り当てを減らすかもしれない。最悪の場合、取引関係を打ち切るかもしれない。その結果は?アップスタートは資金を失い、融資事業に支障をきたし、収入と利益が減少する。

ただし、アップスタートは信用損失のエクスポージャーがないため、上記のような混乱を乗り切ることができるはず。それでも、新しい変数とデータセットでAIモデルをアップグレードする必要がある。また、資金源を強化するために、新たなパートナーと契約する必要がある。アップスタートが受ける可能性のあるダメージは末期的なものにはなりそうもないが、それでも投資家がこうしたリスクに耐えるには、相当な度胸が必要だろう。

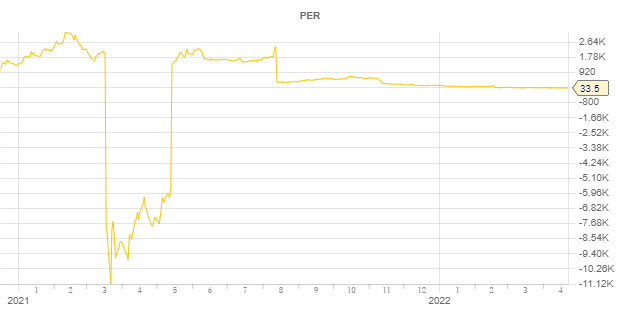

売上、EPS

PERでx33まで落ちてきていますね。米国株掲示板でバリュエーションや売上/利益など可視化したデータが見れるので便利です。

2021Q4決算記事

最新の株価

↓ポチッと応援よろしくお願いいたします↓

(米国株ブログランキングへ飛びます)

![]()

にほんブログ村

Twitterもフォローいただければ嬉しいです。

コメント