SnowFlakeの長期的展望<9/29>

このクラウドベースのデータウェアハウス企業は、長期的な展望に優れている。

Snowflake は市場で最も急成長している企業の一つだが、不採算企業でもある–この激動する経済情勢の中で持つべき悪い特性である。残念ながら、金利上昇は高成長・低収益株にとって急所のようなものだ。そして、米連邦準備制度理事会(FRB)が金利を引き上げると市場が予想すると、Snowflakeのような不採算の雲上株は岩のように落ち込んだ。

しかし、短期的な株価パフォーマンスの悪さにもかかわらず、この会社の長期的なパフォーマンスは他の要因に左右される。ここで、Snowflakeの長期的な業績を牽引するはずの1つのトレンドを紹介しよう。

データの持つ予測力は革命的

近年、人工知能やクラウドコンピューティングの技術的な進歩により、企業が収集した膨大な情報を使って、将来を予測する重要な意思決定を行うことが可能になった。その結果、多くの企業がデータドリブンとなり、様々なビジネス上の意思決定をデータで行うようになり、直感や勘、あるいは逸話的な情報で意思決定を行っていた経営者や管理者のあり方を急速に変化させている。

多くの企業は、パンデミック時に、こうした旧来のビジネス上の意思決定の方法に欠陥があることを観察している。例えば、Snowflake社のCEOであるFrank Slootman氏は、最近のGoldman Sachs社のカンファレンスで、データに基づく洞察力を持たずに運営している大規模小売業者が、間違った商品を間違った店舗に送ってしまった例を挙げた。この間違いは、非科学的な意思決定プロセスを用いていた経営陣が、インフレに対応して人々の購買パターンが変化することを予測できなかったために起こった。

パンデミック以前は、多くの企業がデータ駆動型の意思決定戦略の確立を遅らせていた。しかし、ここ数年、COVID-19は、組織がこうした戦略を採用する必要性を加速させている。経営コンサルティング会社NewVantage Partnersの2021年の調査によると、”99%の企業がデータイニシアチブに投資しており、92%が投資のペースが加速していると報告している。”

データドリブンアプローチの採用が進むこの傾向から、誰が利益を得ていると思いますか?Snowflakeと当てれば、正解だ。

企業がデータから最高のインサイトを得るためのプラットフォーム

Snowflakeの創業時のビジョンは、企業が利用可能なすべてのデータから最高のインサイトを得ることを阻むすべての障壁を取り除くことだった。同社は、この障壁の除去を2つの方法で実現している。

まず、組織が正確な予測的洞察を得るためには、データの共有が不可欠である。コンサルティング大手のガートナー社によると、“データを外部と共有するデータおよび分析のリーダーは、そうでないリーダーに比べて測定可能な経済的利益を3倍も生み出している “という。

しかし、EUの一般データ保護規則のようなプライバシーに関する取り組みは、企業がデータを共有する際の巨大な障害となっていた。Snowflakeは、複数の企業や1つの企業内の部門が安全にデータを共有・結合できる「データクリーンルーム」によって、このハードルを取り除いた。この技術により、企業はプライバシーやデータガバナンスの規制に違反することなく、データを共有することができるようになる。

例えば、インターネット広告会社のトレードデスクは、スノーフレイクと提携し、広告を見た人の特定可能なデータを直接公開することなく、代理店のクライアントやブランドが広告パフォーマンス情報を分析できるようにしている。ヘルスケアや金融など他のデータ駆動型産業においても、業界規制に準拠しつつ、より優れた分析と意思決定を可能にするためのデータ共有に対する同様のニーズがある。

第二に、Snowflakeは、企業間でライブデータの売買や共有を可能にするデータマーケットプレイスを業界で初めて作成した。マーケットプレイスに参加した組織は、公衆衛生や財務データ、ID解決サービス、SaaS型コネクターなど、さまざまなデータ、データサービス、アプリケーションにアクセスすることができる。

同社のデータマーケットプレイスの機会は、活況を呈している。先月、2023年7月31日締めの第2四半期決算を発表した。2つ以上のSnowflakeアカウント間の継続的なデータ共有接続と定義されるStable Edgesは、前年同期比で112%も成長していた。さらに、顧客ベースの21%が少なくとも1つの安定したエッジを持ち、前年同期の15%から増加しました。

もしあなたがこの会社の投資家なら、安定したエッジが四半期ごとに雪だるま式に増えていくのを見たいと思うはずです。これは、市場参加者が長期的なデータ共有関係を確立すると、データプラットフォームから離れることが非常に困難になるためで、Snowflakeにとってはネットワーク効果による競争優位性だ。

不況は短期的にその株価を害する可能性

かつてこの銘柄が2020年にP/S(株価収益率)x171という目を見張るような価格で売られていたとは信じがたい。P/Sが33と大幅に下がったとはいえ、コンピュータ処理・クラウドサービス業界の平均P/Sが4強であることと比較すると、そのバリュエーションはまだまだ極端である。また、Snowflakeは直近の四半期で製品売上高が前年比83%増と急成長を続けているが、その成長は減速している。そのため、景気悪化の中でSnowflakeの成長が市場の予想以上に悪化した場合、この銘柄は大きく下落する可能性がある。

しかし、長期投資家であれば、今後3年から5年の間に資金を投入する成長株として、これ以上のものはないだろう。

バフェットが所有する注目株<9/7>

大手ハイテク企業は、大規模なデータセットを保管し、その後呼び出すための方法として、クラウドサービスに着実に移行している。モンタナ州を拠点とするクラウド・コンピューティング企業スノーフレークは、過去10年にわたり、この新たなトレンドに乗ってきた。スノーフレークは、過去10年にわたりこのトレンドに乗り続けており、この分野ではまだ確固たる競争力を確立していないものの、そのユーザーフレンドリーなプラットフォームは、コアな顧客層に浸透し始め、近年では売上を大きく伸ばしている。

例えば、直近の四半期では、売上高が前年同期比83%増の4億9,700万ドルに達したと報告した。今後数四半期以内に、一貫してキャッシュフローがプラスになる勢いだ。さらに、ウォール街では、このクラウドコンピューティング企業のトップラインは、今後3年間に36.75%という驚異的な複合年間成長率で上昇すると予想されているのだ。しかし、このバフェット株は2022年の間に47%という驚異的な値崩れを起こしている。

まず、同社の株価は今年初め、売上高の90倍以上で取引されていた。バリュエーションが割高なハイテク株は、一年中、空売りと利食いの格好のターゲットになっている。特にSnowflakeのプレミアム評価は、大規模なクラウドコンピューティング事業が同社の利益率を圧迫し、顧客を奪う可能性があるという懸念から、疑問視されている。

第二に、Snowflakeはまだ一貫して利益を上げておらず、この不機嫌な市場は、赤字の事業に対する忍耐力がゼロであった。

しかし、すべてを考慮すると、スノーフレークの株価は、このリスク回避的な市場によって不当に罰せられているように見える。同社は、電光石火のスピードで売上を伸ばし、10年後には巨大なクラウドコンピューティングの分野で圧倒的な存在になる可能性があるのだ。ウォール街のアナリストが、Snowflakeの株価が現在65%もの過小評価を受けていると考える主な理由は、この超高速成長率にある。投資家の不況懸念が和らげば、このクラウドコンピューティングのトップ企業が復活する可能性があるのだ。

バリュエーション

IPO直後はPSRx100倍を超えていた企業が、現在はx33倍ほど。

Saas 40%ルール

SaaS40%ルールとは、企業の売上成長率と営業利益の合計が40%を超えているかどうかの指標です。下のグラフでは、Snowflakeが80%と圧倒的なデータをはじいています。

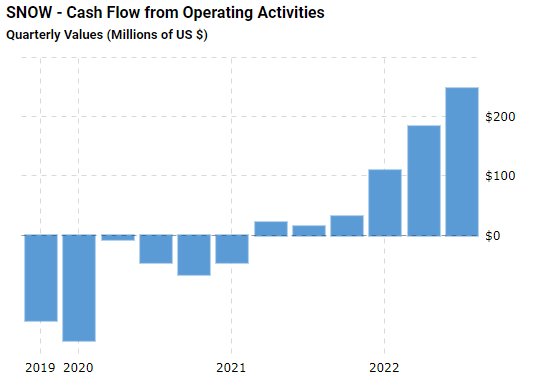

営業キャッシュフローの伸び

株価@9/29

その他のグロース株と共に下落していますが、下値はサポートラインに支えられています。ここで反発できるか注目です。

最新の株価

↓ポチッと応援よろしくお願いいたします↓

(米国株ブログランキングへ飛びます)

![]()

にほんブログ村

Twitterもフォローいただければ嬉しいです。

コメント