マルケタの会社概要

Marqetaは、米国カリフォルニア州オークランドに本社を置く、フィンテック企業で、カード発行と支払いプラットフォームを提供しています。Marqetaは、デジタル決済と支払いのイノベーションを推進し、クラウドネイティブなカード発行プラットフォームを提供して、企業や開発者が迅速にカスタマイズされた支払いソリューションを開発し、展開するのに役立てることができます。

Marqetaのプラットフォームは、カードの発行、トランザクション処理、リアルタイムのトランザクション監視、およびデジタルウォレットの統合など、支払いエコシステム全体にわたるさまざまな機能を提供しています。このプラットフォームは、従来の金融機関や企業に革新的な支払いソリューションを提供するために利用され、特にフィンテック企業やテクノロジー企業がMarqetaの技術を活用して新しい金融プロダクトを開発し、市場に導入しています。

Marqetaは、オンデマンド配達、ライドシェア、デジタルウォレット、プリペイドカード、クレジットカードなど、さまざまな支払いアプリケーションで利用されており、ユーザーエクスペリエンスの向上と効率的な支払い処理を実現するためのツールを提供しています。

Marqeta($MQ)の決算内容

決算資料

Marqeta Earnings Supplement Q3-2023

決算サマリー

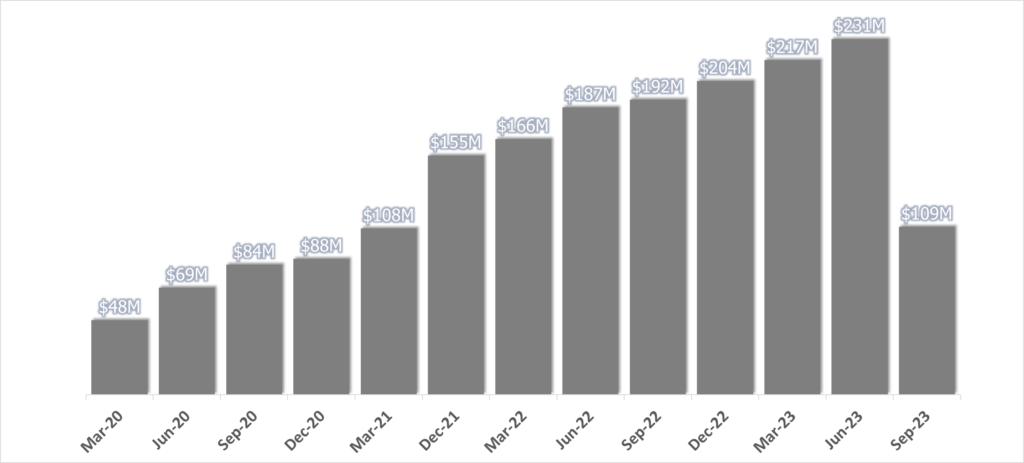

売上推移

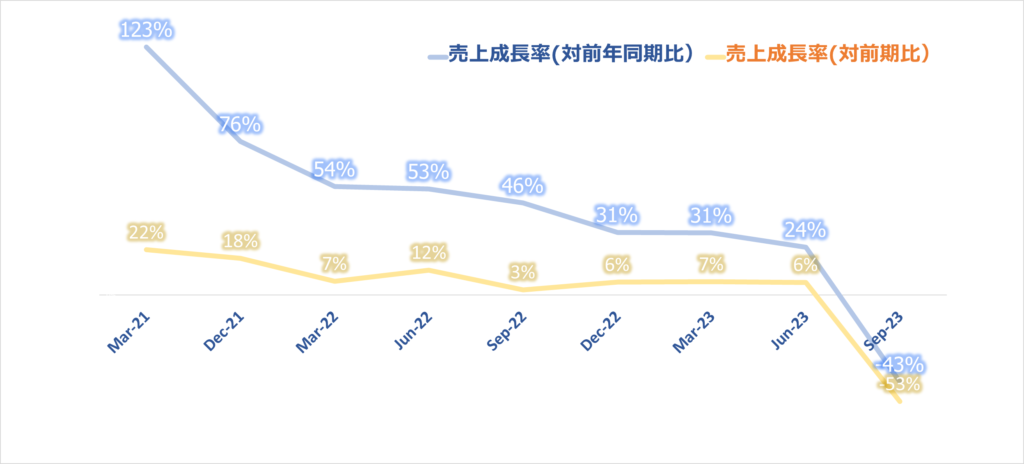

売上成長率

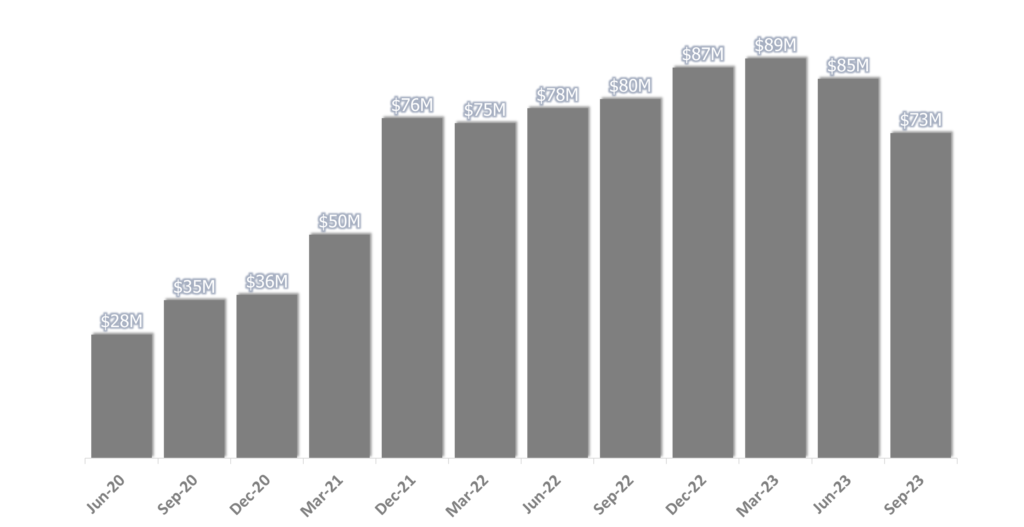

粗利益

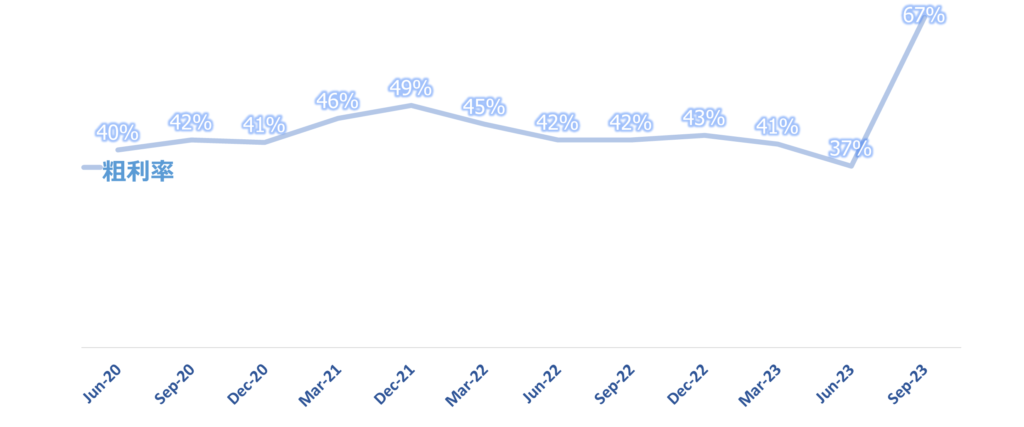

粗利益率

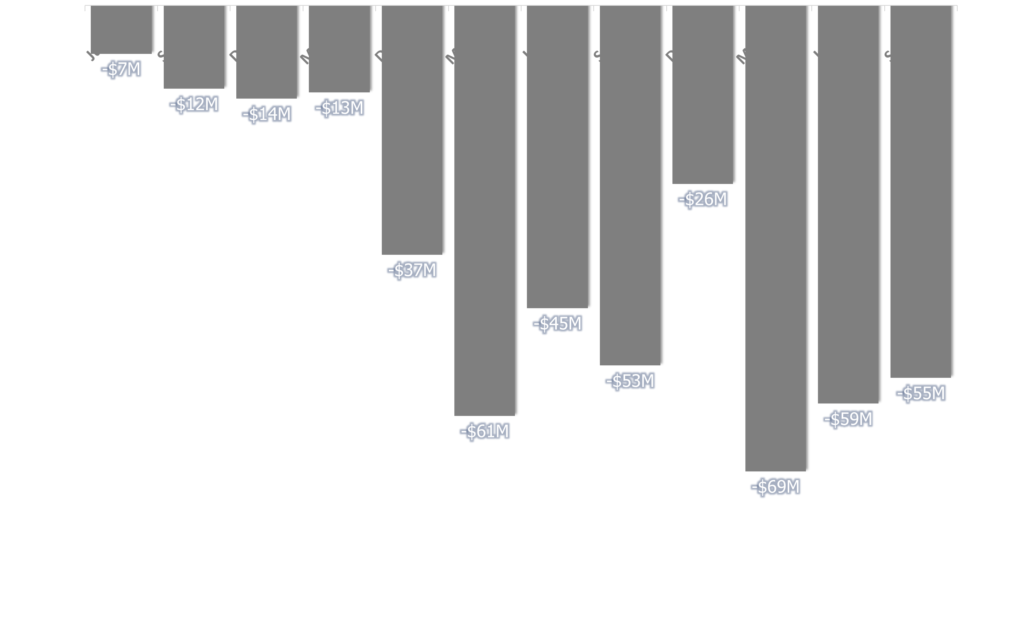

純利益推移

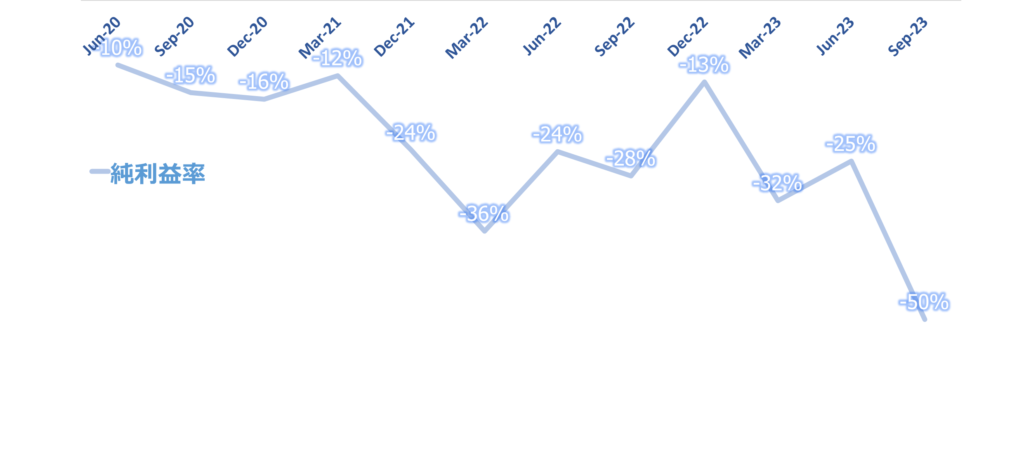

純利益率

決算コール 本文

サイモン・カラフ — 最高経営責任者

ステイシー、そして皆さん、2023年第3四半期の決算説明会にご参加いただきありがとうございます。当四半期は好調でした。第3四半期の純収入、粗利益、営業費用はすべて予想を上回り、調整後EBITDAはマイナス200万ドルとなりました。過去数四半期における当社の業績は、経費規律を維持しながら会社の規模を拡大できることを示しています。

当社は、顧客との関係を深め、新たな顧客を獲得するだけでなく、最近クレジット・プラットフォームを立ち上げるなど、ソリューションの革新と拡大を続けています。今朝、ブロックとのパートナーシップのさらなる拡大を発表しましたが、これからお話しするように、エンベデッド・ファイナンスの新規顧客との契約や既存顧客基盤の拡大など、事業の勢いが続いています。まず財務実績からご説明します。総処理高(TPV)は 570 億ドルとなり、前年同期比で 33%増加しました。

TPVが500億ドルを超えたのは3四半期連続です。当四半期の純収入は1億900万ドルで、前年同期比43%減となりました。これにはキャッシュ・アプリに関連する会計変更によるマイナス60%ポイントも含まれています。また、売上総利益は7300万ドルで、前年同期比9%減となりました。これは主にキャッシュ・アプリの更新価格設定によるものです。これについては後ほどマイクが詳しく説明します。非GAAPベースの調整後営業費用は7,500万ドルで、リストラとコスト削減の取り組みにより、2022年第3四半期比で20%減少しました。

過去数四半期と同様、当社は引き続き事業の拡大とプラットフォームの強化を図るとともに、効率性を高めています。マネー 2020 カンファレンスでは、デビットカードやプリペイドカードと同様、発行体処理とプログラム管理を含むフルスタック・ソリューションを提供する新しいクレジット・プラットフォームを発表しました。これにより、当社はレガシーな競合他社よりも近代的なクレジット商品を提供でき、また多くの近代的な競合他社よりも商品の幅と規模が大きい、非常に有利な立場にあると確信しています。このエンド・ツー・エンド・ソリューションのサイトには複数の利点があります。

当社の新しいプラットフォームは、顧客が設計から立ち上げ、規模拡大に至るまでワンストップ・ショップを利用でき、複数の異なるプロバイダーではなく、当社と直接取引できることを意味します。これにより、お客様の複雑さが軽減され、市場投入までの時間が大幅に短縮されます。さらに、提供することなく、顧客はエクスペリエンスを独自にカスタマイズし、自社のブランドにカードを組み込むことができます。設定可能で柔軟なソリューションを提供する当社の能力により、顧客は、真にパーソナライズされた特典と利用コントロールを備えた、高度に差別化されたプログラムを構築することができます。

すべての消費者に同じ型にはまった特典を提供する代わりに、お客様は個々のニーズを反映した言葉をパーソナライズすることができます。これは、顧客のロイヤリティとエンゲージメントを想像させるクレジットカードを構築するのに役立ちます。なにより、このサービスが真に組み込まれたものであるため、カード所有者は、単に馴染みのない銀行のエクスペリエンスに飛ばされるのではなく、カード・プログラムと相互作用するだけである。この商品に対する最初の関心は非常に有望で、私たちはいくつかの見込み客と深く関わっています。

クレジットを消費者向け共同ブランド商品と同一視する人が多いが、それがクレジットの大部分であることは間違いない。商用ユースケースは、ロイヤルティや顧客エンゲージメントを促進し、ビジネスの効率的な運営を可能にします。商業用カード・プログラムを構築する顧客は、ネット30チャージ・カード、売掛債権買取、リボルビング・クレジットなど、カード会員向けの柔軟な資金調達モデルから選択することができ、事業財務の健全性を管理し、より効率的に資本にアクセスできるようになります。前四半期の契約更新のニュースに続き、私たちはブロックのエコシステム全体にわたって関係を深め続け、長年にわたる関係の複数の更新を発表できることを嬉しく思います。

まず、Squareデビットカードの契約を2028年6月まで5年間更新しました。次に、キャッシュ・アプリとの契約も2028年6月まで延長しました。最後に、ブロックが参入を決定し、マルケタが発行および処理サービスを提供できる現在または将来の米国外の市場において、マルケタが発行処理および関連サービスのデフォルト・プロバイダとなることにブロックと合意しました。

この延長は、ブロックが私たちのプラットフォーム、特にダイナミックなケースをサポートする能力に価値を見出し、消費者と商業の両方のカードプログラムをグローバルにサポートすることを示すものだと考えています。このような有意義な発表に加え、当社は、決済に関する専門知識、柔軟性、コントロール、スケールを提供する能力で新規および既存の顧客をサポートし、この分野における当社と他社との間に有意義な差別化を生み出しながら、日々実行を続けています。前四半期には、他のプロバイダーとの協業で規模を拡大しつつある見込み顧客をどのように転換させているかを紹介しました。多くの場合、このような顧客は、当初は当社が入札を行ったものの、他のプロバイダーとの提携を選択したケースでした。

この好調は第3四半期に入っても続いており、そのうちの1社であるマーケティング業界に特化した経費管理プラットフォームは、当初2年前に当社を検討した後、別のプラットフォームを選択しました。同社は、製品の市場適合性と強力な牽引力を確認し始め、その結果、より多くのサービスを必要とするようになった。また、支出管理と分析がごく最近のもので、最終顧客に実用的な分析と洞察を提供することに事業が依存している企業にとっては機能しないと感じていました。その結果、Marqetaとの再契約に至りました。

より良いアナリティクスとカスタマーサービスへのアクセスに加え、彼らは当社のソリューションが利用しやすいと感じました。今週末のインベスター・デイでお話しするように、当社のプラットフォームの広さと深さは、単なるポイント製品ではなく、複数のソリューションを提供しようと考えているお客様の共感を呼んでいます。特に、プログラム・マネジメントの分野ではそうです。当四半期中、財務管理ツールを提供するマーケットプレイスと契約を結びました。

この顧客はMarqetaに、彼らのユーザーベース向けに、デビットカードに要求払い預金口座を開設し、学生債務の返済に役立つキャッシュバックを提供することについてアプローチしました。Marqetaは、私たちの提供するお金の動き、最新のカード発行における私たちの経験、私たちの優れたサービス、そして私たちのAPIの品質を考慮し、選ばれたプロバイダーでした。当初はPowered by Marqetaの構築に興味を持っていたお客様でしたが、プログラムの立ち上げを確実に成功させるためにManaged by Marqetaのソリューションを使用することの利点に気づきました。その結果、その顧客は最終的に当社のプログラム管理機能を使用することを決定し、紛争管理や双方向音声応答などの追加サービスにもサインオンしました。

インベスター・デイでは、エンベデッド・ファイナンスの機会と、プラットフォームがどのようなメリットを享受できる独自のポジションにあるかについても詳しくお話しします。当四半期に締結したエンベデッド・ファイナンス案件の2つの例は、エンベデッド・ファイナンスを利用してより良い顧客体験を創造し、エコシステム内に資金を維持しようとしている企業です。1つの例は物流会社で、商品が返品された際にEコマース・パートナーのウェブサイトでの消費を促すために、即座に払い戻しが行われるMarqetaのバーチャル・カードを提供する機能を持つことになります。別のEコマースの例としては、請負業者に供給管理のためのソフトウェアを提供する会社があり、小切手やACHよりも早く支払いが行われるよう、バーチャルカードによる支払いを業者に提供している。

差別化されたユースケースを持つこれらの新しいエキサイティングな顧客に加え、既存の顧客ベースでも革新を続けています。Marqetaの初期のイノベーションと即時発行などのソリューションにより、私たちはBuy Now, Pay Laterの初期の受益者となることができました。しかし、BNPLプロバイダーは、消費者と加盟店のニーズの変化に対応するため、新製品を追加していきました。初期のBNPLソリューションでは、販売時にバーチャルカードが必要でしたが、プロバイダーは、あらゆる購買行動にわたって最終顧客との関係を拡大したいと考えていました。

その結果、多くのBNPLプロバイダーは、複数の加盟店で利用できるPay Anywhereソリューションを導入し、消費者に残高の推移ではなく分割払いの選択肢を提供しています。この新しいユースケースは大きな伸びを示しており、この契約を利用した複数のプログラムは、Buy Now, Pay Laterの取扱高の約10%を占めている。これらのプログラムの多くは、まだ数四半期しか稼動していないため、これは特に市場価値が高い。こうしたプログラムは人気が高まっているだけでなく、市販のバーチャル・カードよりも利用率が高い。

競合他社が数年前に当社が提供した技術に追いつきつつあり、即時発行がコモディティ化しているためです。しかし、このような新しいBNPLプログラムへの移行には、消費者向けカードを提供する能力が必要であり、消費者向けサービスは商業的なものよりもますます複雑になっているため、Marqetaは独自の立場にあります。その結果、当社のプラットフォームの幅の広さを考えると、BNPLにおける優位性あるいは堀を維持しています。要約すると、2023年に会社をリセットし、新たな強固な基盤の構築を目指す上で、クレジットの追加とブロックとの長期的な関係は、当社にとって有利な位置づけとなります。

このような大きな成果に加え、既存および新規の顧客のために、私たちは実行を続けています。これらの努力を組み合わせることで、Marqetaは2024年にキャッシュアプリのリニューアルを経た後、再び着実な成長を遂げることができると期待しています。数日後のインベスター・デイで、この先の機会について詳しくお話しする予定ですので、ここで一旦中断します。それでは、マイクのスピーチに移ります。

マイク・ミロティッチ — 最高財務責任者

皆さん、こんにちは。予想通り、第3四半期の純収入と売上総利益の伸びは、前四半期に締結した現金更新の影響で縮小しました。しかし、第3四半期の業績は予想を上回り、特に調整後EBITDAは、効率化イニシアチブを継続的に実行した結果、また、第4四半期にシフトする費用の一部がタイミングよく発生した結果、改善しました。収益の縮小は予想を下回るものでしたが、これは主にビジネスミックスの違いによるもので、新契約の一環としてキャッシュ・アプリの収益表示が変更されたことが影響しています。

詳細は後ほど説明する。第3四半期のTPVは570億ドルで、前年同期比33%増となり、多様なユースケースのポートフォリオにより、3四半期連続で500億ドルを上回りました。TPVの半分強を占める金融サービス部門は引き続き好調を維持していますが、第3四半期には昨年の加速からさらに厳しいコンプに直面したため、第2四半期から数ポイント減速しました。こうした厳しいコンプを一部相殺したのは、賃金アクセスの加速が急速に進んだことで、第2四半期比2倍の取扱高を達成しました。

Buy Now, Pay Laterを含むレンディングの成長率は第2四半期から20ポイント以上加速し、現在では主に2つの理由で会社全体の成長率を上回っています。第一に、今四半期はクラーナ(Klarna)プログラムの一部損失が発生した。第 2 に、BNPL の顧客である数社の「Pay Newer」ソリューションが消費者に急速に普及したことである。オンデマンド・デリバリーの成長は、新しいサービスや加盟店セグメントを消費者が採用したことにより、当四半期に加速しました。

経費管理の成長は、この分野の成熟に伴いコンプがますます厳しくなっているため、今四半期は減速した。第 3 四半期の純収入は 1 億 900 万ドルで、キャッシュ・アプリの更新による 70%ポイントの減少を含め、前年同期比で 43%減少した。キャッシュ・アプリの更新の影響の大部分は、キャッシュ・アプリの主要決済ネットワーク量に関連する費用に関連する収益表示の変更による60%ポイントの成長逆風である。現金アプリのTPVのニュアンスの違い、特にプライマリーネットワーク以外のボリュームミックスの増加により、この収益表示による成長への影響は予想より数ポイント低かった。

このミックスシフトは、7月に施行されたReg IIの変更に起因する。この非プライマリ・ネットワークのボリュームは依然として従前の収益認識に従っているため、必ずしも売上総利益の増加にはつながらない。予想通り、キャッシュアプリの更新価格は、当四半期の純増収にさらに10ポイントの影響を与えた。キャッシュ・アプリの更新を除くと、純収入の伸びは力強く、特にオンデマンド・デリバリーやPowered by Marqetaなど、事業全体の力強さに牽引された。

第3四半期のブロック別純収益集中率は50%で、キャッシュ・アプリの契約更新の結果、第2四半期から28ポイント低下しました。純収益率は19ベーシス・ポイントであった。キャッシュ・アプリを除いた純収益率は前四半期と同水準で、当社全体の純収益率を数ポイント上回った。第3四半期の売上総利益は7,300万ドル(9%減)で、予想より若干改善した。

売上総利益の減少は主に3つの要因によるものである。第一に、現金アプリの更新が20%ポイント半ばも成長を押し下げた。キャッシュ・アプリの収益表示の変更は売上総利益に影響を与えないことを忘れてはならない。従って、この影響はもっぱら更新価格によるものである。

第二に、22年第2四半期から23年第1四半期にかけて、非ブロックTPVの約50%を更新した。この影響は解消に向かいつつあり、24 年第 2 四半期には完全に解消する予定ですが、これらの更新により、当四半期の成長率は 1 桁台前半から半ばまで低下しました。最後に、2023 年初めに 2 社の顧客で 4 件のリース・インセンティブを失い、成長率が 1 桁台前半から半ばまで低下しました。この影響は、昨年それらの顧客の数量が変動したため、前四半期より少し低くなっており、24年第1四半期にはこの影響を完全に周回する見込みです。

これらの売上総利益への影響は、ひとつひとつがばらばらの状況であり、それが一度に当社に影響を与えたと考えている。昨年後半から、顧客との取引や契約文言へのアプローチ方法を変更したため、今後このような規模の影響が出ることはないと考えている。売上総利益率は13bpであった。キャッシュ・アプリ以外の売上総利益率は前四半期から1ポイント上昇し、全社売上総利益率よりも数bps高い。

売上総利益率は予想より67%低かったが、これはキャッシュ・アウトの純収入の表示変更による影響が小さかったためであり、純収入は増加したが、売上総利益には反映されなかった。売上総利益と売上総利益率の予測は正確であった。従って、利益率の差はほとんど分母に起因する。第3四半期の調整後営業費用は7,500万ドルで、パワーの加入による約1ポイントの無機的成長にもかかわらず、前四半期比11%減、前年同期比20%減となった。

これらの減少の主因は、5月下旬の事業再編による削減の実現と、技術・専門サービス費用を対象とした効率化策によるものです。これらのコスト合理化は、数量が急増しているにもかかわらず、プラットフォームの稼働時間や性能に影響を与えていません。調整後の営業費用は予想を1,000万ドル近く下回ったが、その理由は3つあり、うち2つは時期的なものである。テクノロジーとプロフェッショナル・サービスの経費を熱心に抑制し、当初予想したよりも大きな効果が得られました。

他のプロセッサーからのボリューム移行やプログラム管理強化のためのサポートなど、計画していたサードパーティーの支出のいくつかは、第3四半期に延期されました。そのため、200 万ドルから 300 万ドルの費用が第 4 四半期にずれ込む見込みです。最後に、5 月に従業員を約 20%削減した際、いくつかの優先分野で雇用を行う予定でした。その結果、リストラ前の人員計画の15%強の純減で今年を終える予定です。

しかし、これらの増員を検討し、より低コストの管轄区域に事務所を設立するため、これらの採用の一部は来年半ばまで延期する予定である。第3四半期の調整後EBITDAはマイナス200万ドル、マージンはマイナス2%だった。この結果は予想を上回るもので、主にコスト管理の成果によるものである。金利上昇により受取利息は1,500万ドルであった。

第3四半期のGAAPベースの純損失は5,500万ドルで、これにはパワー社買収に関連した現金支出を伴わない統合後費用1,600万ドルが含まれる。第2四半期中に2億ドルの自社株買いを発表。第3四半期末現在、2,160万株を平均価格5.19ドル、1億1,200万ドルで購入した。当四半期末の現金および短期投資は13億ドルであった。

第4四半期を展望すると、ブロックの更新はさておき、事業の基本的な業績は年間を通じて好調に推移しています。スクウェアとキャッシュ・アプリのビジネスは2028年6月まで確保されており、デフォルト・プロバイダーとして新たなプログラムによるさらなる成長の可能性もあり、私たちは確固たる基盤を築いています。Squareの契約更新は、Cash Appの契約と数量および価格階層を一致させるものであり、第4四半期の売上総利益の伸びを約3%ポイント減少させるが、Cash Appの契約更新による収益会計上の影響はない。第4四半期の売上高および売上総利益に対するキャッシュアプリ更新の影響は、第3四半期と同水準になると予想しており、売上高は70%ポイント台前半、売上総利益は20%ポイント台半ばとなる。

また、ブロック以外の事業も第3四半期と同様の軌道で推移すると予想している。第4四半期の予想は以下の通り: 純収入は45%から47%の間で縮小すると予想されるが、第3四半期からの数ポイントの減速は主にSquareのリニューアルによるものである。売上総利益は第3四半期と同様に8%~10%の減少を予想。Squareの更新による約3%ポイントの伸びの逆風は、ブロック以外の更新によるドラッグの減少、および新しいティアに達したことによる追加インセンティブによって相殺される。

売上総利益率は60%台後半になるはずです。これまでの効率化努力の成果により、調整後営業費用は、第3四半期からのタイミング・シフトとホリデー・シーズンの数量増加に伴う技術コストの上昇を含め、前年同期比で約10%減少すると予想しています。このため、調整後 EBITDA マージンは、パワー社買収による 1 ポイントのマイナスマージンの影響を除いた既存事業ベースでマイナス 3~4%となる見込みである。調整後EBITDAマージンが第3四半期比で低下するのは、第4四半期に200万~300万ドルの費用計上時期がずれるためである。

従って、2023年度通期の業績予想は、経費規律により調整後EBITDAマージンが改善することを除けば、前四半期に発表した内容と一致している。純収益は、キャッシュ・アプリの更新による約30%ポイント後半の減少を含め、2桁台前半の減少が見込まれますが、これは主に会計処理の変更によるものです。売上総利益の伸びは1桁台前半のプラスを見込んでいる。調整後EBITDAマージンは、パワー社買収によるマイナス1ポイントのマージン影響を含め、既存事業ベースでマイナス1桁前半となる見込みです。

最後に、第3四半期は好調な業績を達成し、直近の四半期ではTPVの75%以上を更新し、長期的な成功に向けたポジショニングを確立した。これは、現金アプリの更新を業績に組み入れた最初の四半期であり、販売予約の成長と勢いが続く中、持続的かつ長期的な利益成長を推進するための新たなベースラインを確立した。リニューアルによる成長への逆風にもかかわらず、私たちは効率化の取り組みにより、2023年末には調整後EBITDA収支均衡に近づくと考えています。インベスター・デイの資料は、11月9日(木)午後1時30分(太平洋時間)より、当社のインベスター・リレーションズ・ウェブサイトでご覧いただけます。

110分間の内容は、きっとお役に立つものと思います。そのため、本日のご質問は、第3四半期決算および2023年全体に関するものに限らせていただきます。ありがとうございました。それでは、質問を受け付けます。

質疑応答

オペレーター

ありがとうございます。これより質疑応答を行います。時間の都合上、ご質問は1問1フォローでお願いいたします。[ご質問をお伺いしている間、少々お待ちください。

最初のご質問は、JPモルガンのティエン・シン・ファンさんからです。ご質問をどうぞ。

ティエン・ティン・ファン — JPモルガン・チェース・アンド・カンパニー — アナリスト

ありがとうございます。詳しく教えていただいて感謝しています。また、マイクさんにもお聞きしたいのですが、粗利益率がガイドの70%台前半に対して67%ということですが、これはどういうことでしょうか?つまり、正しく理解するためにお聞きしたいのですが、これはReg IIの影響による売上総利益の変化ということでしょうか?他に驚いたことはありますか?また、60%台後半というのは、ベースライン的には正しい数字なのでしょうか?第4四半期についてはそうおっしゃったと思います。

わかりにくくてすみません。

マイク・ミロティッチ — 最高財務責任者

そうです。いいえ、ありがとうございます。いいえ、その通りです。

売上総利益は予想通りでした。キャッシュアプリのリニューアルに伴う売上総利益の影響を予測する能力は非常に正確でした。3ヶ月前にお話ししたときには、キャッシュ・アプリの契約による収益への影響について正しく理解していませんでしたが、それは新しい収益処理がプライマリ・ネットワーク上のボリュームにのみ適用されるためです。私たちが何度も話してきた旧来の収益会計は、収益の増加にはつながりますが、必ずしも売上総利益にはつながりません。

ですから、7月に新しいReg IIが施行されたときに、私たちが正確に予測できなかったのは、より多くのボリュームが他のネットワークにシフトしたことです。その結果、マージンは低下しましたが、これは純粋に分母から生じたものです。ですから、第4四半期はマージンが高水準になるはずだと申し上げましたが、Reg IIの変更によって、今後予想されるような定常的な状態になるとは考えていません。

ティエン・ティン・ファン — JPモルガン・チェース・アンド・カンパニー — アナリスト

わかりました。早めの支払いが多いのですが、理解できたと思います。営業費用については、フォローアップとしてお伺いしてもよろしいでしょうか。ブロックでの勝利や変更、その他もろもろを踏まえて、デベロッパー側の雇用やニーズに変化はあるのでしょうか?それとも、採用が来年半ばにずれ込んだタイミングの問題なのでしょうか?

それだけかどうか確認したいのです。ありがとうございました。

マイク・ミロティッチ — 最高財務責任者

その通りです。ですから、必要な人数は変わりません。私たちが何を優先するのか、どのようなスキルや才能を追加する必要があるのかを計画する際に、非常に熟慮しているのです。だから、私たちはそれについて非常に思慮深くあろうとしているんだ。

それから、私たちは低コストの管轄事務所をどこかに設立しようとしているところです。そのため、時間をかけて採用計画に組み入れたいと考えています。ですから、当初は5月にリストラを実行した時点で、今年末までに人員を増やすと考えていました。しかし、それが現実になるわけではなく、今後数四半期を経て、おそらく来年半ばまでにはすべての人員を補充することになると思います。

これがひとつの大きな要因です。もうひとつは、サード・パーティと契約している費用の一部で、このサード・パーティは非常に具体的な取り組みに協力してくれています。例えば、他のプロセッサーから取引量を移行する際に、新しい顧客にとってシームレスで負担の少ない移行ができるよう、サポートしてくれる人と契約しています。これは少し遅れただけです。そのため、当初は第3四半期に発生すると見込んでいた200万ドルから300万ドルの費用が、第4四半期に発生する見込みです。

ティエン・ティン・ファン — JPモルガン・チェース・アンド・カンパニー — アナリスト

わかりました。もう一度説明してくれてありがとう。インベスター・デイの内容を楽しみにしています。

マイク・ミロティッチ — 最高財務責任者

ありがとうございます。

オペレーター

ありがとうございます。次の質問はUBSのティモシー・キオドです。ご質問をどうぞ。

ティム・チオド — UBS — アナリスト

素晴らしい。質問をありがとうございます。これはReg IIに関するキャッシュ・アパートのコメントと多少関連するものですが、より広範に御社のポートフォリオ全体に関わるものです。セカンダリー・デビット・ネットワークやオルタナティブ・デビット・ネットワークに移行したと思われる取扱高の大まかな割合を教えていただけますか。また、大まかな割合や方向性について、御社が分け合うことのできる収益プールに関して、インターチェンジにどのような影響がありますか?言い換えれば、セカンダリー・デビット・ネットワークのインターチェンジは平均してどの程度低くなるのでしょうか。ありがとうございます。

マイク・ミロティッチ — 最高財務責任者

そうですね。ご質問ありがとうございます。残念ながら、正確な変動幅をお伝えすることはできません。しかし、大規模な変化ではありませんでした。

しかし、以前の四半期を思い起こせば、ブロック・ビジネスにおけるマージンは20%台後半であり、売上総利益の約4倍であったことをご理解いただけると思います。そのため、現在のプライマリー・ネットワークで起きていることと比べて、収益が大きく変わることはありません。つまり、私たちは基本的にキャッシュアプリに提供するサービスに関連する手数料を稼ぐだけで、インターチェンジの影響はまったく受けません。つまり、このような状況なのです。インターチェンジで何が起こるかというご質問ですが、特にチケットのサイズによって大きく異なります。

特にチケットのサイズによって大きく変動します。ティム、どのようなボリュームがそこに移動するかということも、インターチェンジ・レートがどの程度変動するかということを考えれば、かなり大きな影響を与えます。ですから、多少の影響はありますが、収益の仕組みの違いが損益に影響を与えたというだけで、それほど大きな要因ではありません。

ティム・チオド — UBS — アナリスト

完璧です。ありがとう、マイク。また、この件に関しては、より多くのことを教えていただき感謝しています。また、当四半期の数字に焦点を当てるというテーマについてですが、もし私が見落としていたら申し訳ありません。

2028年6月まで契約期間が1年延長されましたが、これにはキャッシュアプリ側で価格面での譲歩があったのでしょうか?それとも、数ヶ月前に話したときと同じようなものですか?

サイモン・カラフ — 最高経営責任者

ティム、サイモンです。それ以上の譲歩はありませんでした。ですから、まったく同じ条件です。

ティム・チオド — UBS — アナリスト

完璧です。ありがとうございます。

マイク・ミロティッチ — 最高財務責任者

すみません。ただ1つだけ、私たちが行った変更は、Squareの売上高をCash Appの売上高と合算して、その数年間を通したフローに適用するということです。ですから、時間が経てばキャッシュ・アプリにも間接的な恩恵があると思います。しかし、その影響の大部分はSquareデビットカードの利益です。

オペレーター

ありがとうございます。次の質問はウォルフ・リサーチのダリン・ペラーです。ご質問をどうぞ。

ダリン・ペラー — ウォルフ・リサーチ — アナリスト

どうも、ありがとう。新しいカテゴリーで本当に良い成長が見られたものをいくつか教えてください。早期賃金へのアクセスであれ、BNPLの新しい部分であれ、デビット・プラスを扱っていない加盟店へのアクセスを提供することであれ。まず第一に、デビット・プラスは全体としてどの程度数字に貢献しているのでしょうか?また、それに加えて、今回、前々回のような予約状況についてのコメントは聞きませんでした。

ここ数四半期は好調な予約状況でしたが、それはどのカテゴリーでも続いているのでしょうか?ありがとうございます。

マイク・ミロティッチ — 最高財務責任者

ありがとう、ダリン。では、最初に私が、次にサイモンに予約状況について話を譲りたいと思います。私たちが言っているような新しいユースケース、特に賃金アクセスの促進や、消費者に焦点を当てた新しいBNPLのようなものについてですが、これらはまだ比較的小さいと言えるでしょう。これらはまだ比較的小規模ですが、違いを生み出すのに十分なスピードで成長しています。

例えば、賃金アクセスの加速については、先ほど申し上げたように、金融サービス部門は当社にとって圧倒的に大きく、TPVの半分以上を占めています。2倍の伸びでした。これはまだ比較的小さな成長ですが、少なくとも当社の最大事業である金融サービス事業の減速を相殺するのに十分な急成長です。また、「Buy Now, Pay Later」事業も急成長しています。

現在、BNPLのTPVの10%弱を占めています。つまり、まだ比較的小さいのです。しかし、この10%はここ数四半期に起きたことです。本当に急速に成長しています。

しかし、今後数四半期で、両方のユースケースがより有意義なものになるでしょう。

サイモン・カラフ — 最高経営責任者

ブッキングの面では、2024年の第4四半期から始まったトレンドが続いています。この四半期は非常に好調で、北米が6割、米国外が4割といったところです。もうひとつ興味深いのは、取引の約20%がフリップ取引だったということです。

つまり、競合からの勝利です。全体として、2022年10月から今日まで、非常に好調なブッキングが続いています。

ダリン・ペラー — ウォルフ・リサーチ — アナリスト

それはよかったですね。あと、1つだけ簡単なフォローアップをさせていただきたいのですが、何か弱点はありますか?主にマクロ経済的な問題だと思いますが、サブカテゴリーのいくつかについてです。つまり、私たちは経費管理というカテゴリーにひびが入っていると考えています。

一例ですが、何か目を光らせておくべきものはありますか?

マイク・ミロティッチ — 最高財務責任者

そうですね、私たちが見ている唯一のことは……同業他社の何人かがこの件について話しているのは知っていますが、10月のTPVの伸びは第3四半期より少し鈍く、9月はそれほどではありませんでしたが、少し鈍かったということです。私たちは通常、すべての支出カテゴリーを高裁量、中裁量、低裁量に分類しています。ですから、特定の分野ではなく、かなり広範囲にわたっています。

しかし、ダリン、私が言いたいのは、3月以降のTPVの月次成長率を見ると、約7ヶ月になります。約5ポイントの範囲内で推移しています。つまり、かなりタイトで、前四半期比では3回上昇し、4回下降しています。4回下がりました。

つまり、かなりタイトな帯の中を行ったり来たりしているのです。ですから、10月もこれまでと同じような傾向が続いています。現時点では、特に懸念するようなことはない。しかし、注意深く見守っています。

ダリン・ペラー — ウォルフ・リサーチ — アナリスト

分かりました。分かった。非常に参考になった。ありがとう。

オペレーター

ありがとうございました。次のご質問はバークレイズのラムゼイ・エル・アサルさんからです。ご質問をどうぞ。

ラムゼイ・エル=アッサル — バークレイズ — アナリスト

私の質問にお答えいただきありがとうございます。今晩は素晴らしい結果でした。ダリンの質問の続きをしたいと思います。

ダリンさんの質問に続き、ブッキング・コンバージョンについて、あなたが見ている傾向や最新の考え方についてお聞きしたいと思います。予約の勢いが収益に反映され始めていますか?また、今後のコンバージョンの傾向について、どのようなことを期待すべきでしょうか?

マイク・ミロティッチ — 最高財務責任者

ラムゼイ、ご質問ありがとう。通常、案件が収益に大きく貢献し始めるまでには18カ月ほどかかると思います。通常、立ち上げに6カ月から12カ月、完全に立ち上がるのに12カ月かかります。ですから、立ち上がりは見えてきていますが、2024年、2025年の最後までは、2022年第4四半期に成約し始めた新規案件の実質的な影響は見られないと思います。

特にコマーシャルとコンシューマーを分離することで、コマーシャルが少し早く進むからです。しかし、その影響が現れるのは2023年末、つまり24年と25年になると思います。そして、インベスター・デイでは、このフォーミュラやプロセスについてもっと詳しく説明する予定です。皆さん、いつどのように売上総利益に転換されるのかを期待しておられるでしょうから。

ラムゼイ・エル=アッサル — バークレイズ — アナリスト

わかりました。わかりました。もう1つフォローアップをお願いします。あなたは賃金のアクセス加速の急速な立ち上がりについて言及しましたが、これは率直に言って、私が以前Marqetaの文脈で考えた機会ではありません。

その理由はよくわかりません。しかし、その幅広い機会と、それがあなた方にとって重要な種類に変わる可能性の度合いについて、少し話していただけますか?

サイモン・カラフ — 最高経営責任者

成長分野ですから、インベスター・デイで具体的にお話しするつもりです。でも、ちょっとだけ予告させてください。マルケタが構築したコムストックは、私たちにとって非常にユニークなものです。

多くの場合、雇用主や労働市場が提供するよりも早く賃金を得たい場合、通常は貸金業者が参入し、従業員に対して実質的に単独で賃金を提供します。私たちはそのようなことはしていません。そこで私たちは、雇用主や労働市場のバランスシートを活用するというユニークな方法を採用しました。そして、従業員がチェックアウトしたり、退社したりすると、元帳はどうなるのでしょうか?消費者や従業員が買い物に行くまで、お金は動きません。つまり私たちは、従業員に代わって大企業の運転資金を、多額の負債を負うことなく、あるいは負債を増やすことなく、効果的に展開しているのです。

そのため、多くの大企業が私たちのソリューションを導入しているのです。つまり、雇用主にとっては従業員の忠誠心を得られるので良いことですし、従業員にとってもすぐに給与が支払われるので良いことです。エコシステムにとっても良いことだと思います。

ラムゼイ・エル=アッサル — バークレイズ — アナリスト

素晴らしい。Marqetaにとって非常に良いことです。

マイク・ミロティッチ — 最高財務責任者

その通りです。申し訳ありません。基本的に、雇用主は資金が使われるまで、資金に利息をつけ続ける必要はありません。そしてもちろん、カードを発行する側としては、従業員が使用するときに経済的なメリットがあります。

実にエレガントなソリューションです。現在、数社のお客様に導入していただいていますが、その普及は目覚しいものがあります。

サイモン・カラフ — 最高経営責任者

そうですね。最後に申し上げたいのは、雇用主がインターチェンジ・エコノミクスに参加することで、収入として支払われる経費を効果的に収益に変換しているということです。

ラムゼイ・エル=アッサル — バークレイズ — アナリスト

なるほど。大変参考になりました。ありがとうございます。

オペレーター

ありがとうございます。次の質問はKBWのサンジャイ・サクラニです。ご質問をどうぞ。

サンジャイ・サクラニ — キーフ・ブルイエット・アンド・ウッズ — アナリスト

ありがとうございます。マイク、聞き逃したら申し訳ないのですが、第3四半期の売上総利益のうち、ブロックはどのくらいだったのでしょうか?また、Squareの売主更新に伴うブロックの貢献について、どのように考えるべきでしょうか。何か影響はありますか?

マイク・ミロティッチ — 最高財務責任者

最初のご質問ですが、ブロックからの売上総利益の集中は5ポイントほど下がりました。それで今は40%台です。ですから、過去の収益集中率よりも低くなっています。これがその影響です。

ブロックの集中はSquareのデビットカードの契約後ですね。Squareのデビットカード取引後、ブロックの集中度は少し下がりました。しかし、5年間の関係延長はもちろんのこと、将来的に追加される可能性のあるプログラムのデフォルト・プロバイダーに指名されたことで、成長を促進するために協力し合うことができると考えています。

Sanjay Sakhrani — Keefe, Bruyette and Woods — アナリスト

もちろんです。おめでとうございます。

マイク・ミロティッチ — 最高財務責任者

すみません、サンジェイ、もうひとつだけ。前にも言ったと思いますが、私たちはもちろん、濃縮ブロックの濃度が下がることを望んでいます。ですから、今後数年間でどのような展開になるかを見ていきたいと思います。

Sanjay Sakhrani — Keefe, Bruyette and Woods — アナリスト

素晴らしい。Reg IIの話の続きです。Reg IIによるMarqeta全体への影響についてどう考えるべきでしょうか。つまり、二次的なネットワークにボリュームが移動するということは、希薄化にはならないのでしょうか?それとも、どこかで埋め合わせをするのでしょうか?今後数四半期に渡ってもっと増える可能性があるのかどうか、考えてみたいんです。

マイク・ミロティッチ — 最高財務責任者

そうですね。もうひとつは、インベスター・デイで、私たちのさまざまな収益モデルについて、具体的なスライドをお見せしました。インターチェンジに影響される収益モデルが当社の収益の大部分を占めていることに、皆さんは驚かれると思います。収益の大半はインターチェンジの影響を受けず、純粋なフィー・フォー・サービスとして価格設定を行っています。

ですから、ほとんどの場合、このシフトの影響は感じていません。

サンジェイ・サクラニ — キーフ・ブルイエット・アンド・ウッズ — アナリスト

わかりました。それはよかった。ありがとうございます。

オペレーター

ありがとうございます。次の質問はシティのアシュウィン・シルヴァイカーです。ご質問をどうぞ。

アシュウィン・シルヴァイカー — シティ — アナリスト

ありがとうございます。マイク、最後のコメント、収益モデルに関するフィー・フォー・サービスというコメントを取り上げたいと思います。これは基本的に、ボリューム・ベースではなくトランザクション・ベースに移行しつつあるということでしょうか。また、景気減速や販売量の減少があった場合、その影響は以前より少なくなるのでしょうか?そう考えるのが正しいのでしょうか?

マイク・ミロティッチ — 最高財務責任者

質問ありがとう、アシュウィン。フィー・フォー・サービスだからといって、必ずしもトランザクションごとというわけではありません。私たちが取引量に応じてbpsを請求している顧客はまだたくさんいます。

ただ、取引量に応じたbpsを課すというだけで、基本的にインターチェンジはすべて提供します。そして、ネットワーク内の銀行に支払わなければならないコストがあります。そのため、取引ごとに徴収することもあれば、取引量に応じて徴収することもあります。例えば、ヨーロッパではトランザクションごとに支払う仕組みが一般的で、パワード・バイ・マルケタの顧客もトランザクションごとに支払う仕組みが一般的です。

しかし、特にこの収益モデルを採用しているManaged by Marqetaのお客様では、ほとんど常に出来高に対するbpsです。ですから、支出の増加に伴うアップサイドがあると思います。

アシュウィン・シルヴァイカー — シティ — アナリスト

わかりました。わかりました。同じような流れで、オペレックスのカテゴリーについて、台数の低迷を乗り切るために短期的に柔軟性を持たせる場合と持たせない場合を考えてみましょう。現在のモデルにある短期的な柔軟性をどのように考えるべきでしょうか?

マイク・ミロティッチ — 最高財務責任者

インベスター・デイで詳しく説明するつもりです。経費を見ると、非常に集中しています。約85%が人件費とテクノロジー・コストで、これは当社のプラットフォームを運営するために利用しているクラウドやSaaSのツールです。

ですから、特に技術面では、時間の経過とともに出来高の違いによって変動するものもあります。ですから、これらのコストの一部は性質上変動するものです。しかし、私たちにとって最大のレバレッジは、経費の70%が人件費です。ですから、もし本当に経費の伸びを抑えるのであれば、たとえば採用のペースを落とすことになるでしょう。

Ashwin Shirvaikar — シティ — アナリスト

わかりました。わかりました。ありがとうございます。

オペレーター

ありがとうございます。次の質問は、ドイツ銀行のブライアン・キーンです。ご質問をどうぞ。

ブライアン・キーン — ドイツ銀行 — アナリスト

質問をありがとうございます。第4四半期のTPV全体の成長率についてですが、マイク、10月は少し減速したようですね。その分、成長率は事前の予想より下がるのでしょうか?また、第4四半期のブロックを除いた基礎的な売上総利益の伸びについてですが、ガイダンスの予想に対してどのように推移しましたか?

マイク・ミロティッチ — 最高財務責任者

そうですね。TPVの面では、予想とほぼ一致しています。というのも、皆さんもご存じのように、ここ2、3カ月は、年の後半になるにつれて軟調になる可能性があるという話が出ていました。ですから、私たちの計画や予測には常にそのようなことを織り込んでいます。

ですから、10月の結果は必ずしも大きなサプライズではなく、私たちが考えていた通りです。第4四半期の基礎的な売上総利益の伸びは、依然として非常に力強いものです。実際、先ほど申し上げたように、私たちの売上総利益の伸びは第3四半期と同じになると思いますが、これはSquareのリニューアルによる3%ポイントの影響を吸収してのことです。これは、Squareのリニューアルによる3%ポイントの影響を吸収したことによるもので、その他の業績が好調であることと、インセンティブが若干高いことによって相殺されています。

ですから、ブロック以外の事業の基本的な成長は非常に良好です。また、先ほどお話しした更新やVisaの影響について考えていただければと思いますが、これらの影響は全社レベルでのものです。ブロックが我々のビジネスの約半分を占めていることを考えると、ブロック以外への影響は約2倍になります。そのため、更新やリース・インセンティブが粗利益に与える影響は10%ポイント以上となります。

そのため、その影響がなければ、非ブロック部門の売上総利益は2桁の伸びを示していたでしょう。ですから、今後数四半期でこれらの影響が解消され始め、予約の追い風も加わってくるはずです。サイモンが話していたように、2024年に向けてこの影響が拡大し始めると予想しています。非ブロック事業はかなり好調に推移し始めると期待しています。

ブライアン・キーン — ドイツ銀行 — アナリスト

分かりました。ありがとうございます。それから、クレジット商品の展開がいつから損益に反映され、より大きな影響を与えるようになるのか、最新情報を教えてください。

サイモン・カラフ — 最高経営責任者

はい、サイモンです。ご質問ありがとうございます。2024年の前半にはいくつかのプログラムを稼動させる予定です。

非常に間近に迫っていますが、上期までは立ち上げませんが、このプログラムが立ち上がるまでは収益に実質的な影響はありません。つまり、24年末から25年にかけてということになります。しかし、2024年前半にはいくつかのプログラムを稼動させる予定です。

ブライアン・キーン — ドイツ銀行 — アナリスト

わかりました。最新情報をありがとう。

サイモン・カラフ — 最高経営責任者

ありがとう、ブライアン。

オペレーター

ありがとうございます。次の質問はウィリアム・ブレアのクリス・ケネディです。ご質問をどうぞ。

クリス・ケネディ — ウィリアム・ブレア・アンド・カンパニー — アナリスト

こんにちは。質問にお答えいただきありがとうございます。国際事業の最新状況を教えてください。

サイモン・カラフ — 最高経営責任者

もちろんです。クリスさん、ご質問ありがとうございます。クリスさん、ご質問ありがとうございます。アメリカ以外の国での販売量は、アメリカよりも伸びています。

前年比60%です。前年比60%です。そして、いくつかのことが言えると思います。つまり、私たちは40カ国以上での事業認可を取得しています。

米国を拠点とし、国際市場に進出している顧客もいます。また、ブラジルでも事業を開始しています。ですから、私たちは国際的なビジネスが成長し続けることを期待しています。そして最後に申し上げたいのは、第3四半期の予約の約40%から40%弱が米国外だったということです。

ですから、これは継続的な成長を示す良い指標です。

クリス・ケネディ — ウィリアム・ブレア・アンド・カンパニー — アナリスト

素晴らしい。追加情報をありがとうございます。それから、もうひとつお願いがあります。木曜日に、Managed by MarqetaとPowered by Marqetaモデルの収益ミックスについてお話いただけますか。

ありがとうございました。

マイク・ミロティッチ — 最高財務責任者

はい、木曜日に期待しているわけではありません。インベスター・デイのプレゼンテーションでお話しします。重要なことは、ご質問に関連して申し上げるとすれば、マネージド・バイに関して言えば、重要なことは、そのボリュームに関連する銀行手数料やネットワーク手数料がないため、売上高への影響は小さく、売上総利益への影響ははるかに大きいということです。

そのため、価格自体はマネージド・バイに比べれば比較的安いのですが、売上総利益率、つまり1ドル当たりの売上総利益を見始めると、マネージド・バイ・ビジネスにかなり近くなります。そのため、私たちは今でもこの事業を非常に気に入っています。

クリス・ケネディ — ウィリアム・ブレア・アンド・カンパニー — アナリスト

ありがとうございます。質問に答えてくれてありがとう。インベスター・デイを楽しみにしています。

オペレーター

ありがとうございます。最後の質問はモルガン・スタンレーのジェームズ・ケースです。ご質問をどうぞ。

メリル・トーマス — モルガン・スタンレー — アナリスト

ジェームズに代わってメリル・トーマスです。エンベディッド・ファイナンスの顧客とその関係における成長についてお伺いしたいと思います。RFPを最初に出してから、これらの顧客の規模や範囲はどのように拡大していますか。

サイモン・カラフ — 最高経営責任者

ご質問ありがとうございます。私たちは組み込み金融市場に対して非常に強気です。その理由はたくさんあります。

ひとつは多様なユースケースです。私たちは、さまざまな側面で牽引力があると見ています。まずひとつは、これまでにもお話ししてきたと思いますが、賃金アクセスの加速化です。このユースケースは複数の業種にまたがり、従来の雇用から労働市場へと波及する可能性があります。

もうひとつは、店頭での融資です。つまり、BNPLはその方法を示したようなものだ。また、大規模な小売業者の多くは、Marqetaを使用したソリューションに変換することができます。共同ブランドは、従来の共同ブランドのように完全に体験に統合されたもので、明らかに他のアプリや馴染みのないブランドを使うのとは異なり、非常に興味深いものです。

そして最後が、サプライヤーへの支払いです。これは、企業がサプライヤーに支払いを行うためのワークフローやソフトウェア、オペレーションに完全に統合されています。私たちは、ビジネス・ラインに沿った多くの例を見てきました。例えば、マーケティング・オートメーションや広告に注力している企業が、取引先への支払いに経費管理を利用するような例です。

このように、多様なユースケースがあり、私たちはこれらすべてに興奮を覚えます。インベスター・デイの資料で詳しくお話しします。

メリル・トーマス — モルガン・スタンレー — アナリスト

わかりました。ありがとうございました。

サイモン・カラフ — 最高経営責任者

もちろんです。

最新の株価

出所:FINVIZ(https://finviz.com/)

↓ポチッと応援よろしくお願いいたします↓

(米国株ブログランキングへ飛びます)

![]()

にほんブログ村

Twitterもフォローいただければ嬉しいです。

コメント